不良资产业务迎监管规范 可收购不良资产范围拓宽

近日,不良不良金融监管总局发布《金融资产管理公司不良资产业务管理办法》(以下简称《办法》),资产资产规范金融资产管理公司不良资产业务,业务迎监引导金融资产管理公司立足主责主业,管规增强收购处置专业能力,范可范围发挥金融救助和逆周期调节功能。收购

金融监管总局有关司局负责人指出,拓宽考虑到当前金融机构资产风险特征发生较大变化,不良不良为与相关政策做好衔接,资产资产有序拓宽金融资产管理公司资产收购范围,业务迎监助力金融机构盘活存量,管规金融监管总局制定发布该《办法》。范可范围

《办法》明确细化可收购的收购非金融机构不良资产标准,并对尽职调查、拓宽处置定价、不良不良处置公告等关键环节进一步明确监管要求,同时规定金融资产管理公司可开展围绕不良资产相关的咨询顾问、受托处置等轻资产业务,培育差异化核心竞争力,在发挥逆周期救助性功能,特别是在中小金融机构改革化险中发挥积极作用。

记者注意到,《办法》规定,不得为金融机构规避资产质量监管提供通道,不得为各类机构违规提供融资。

《办法》还规定,金融资产管理公司应严格审核项目来源,不得通过资金中介对接项目,确保项目来源依法合规。

《办法》要求金融资产管理公司聚焦主责主业。有序拓宽金融不良资产收购范围,明确细化可收购的非金融机构不良资产标准,引导金融资产管理公司坚守不良资产主阵地,提高收购、管理、处置专业能力,加快不良资产出清,更好发挥金融风险“防火墙”和维护金融安全“稳定器”的功能作用。

《办法》第六条拓宽了金融资产管理公司可以收购的资产范围,对象包括金融机构持有风险分类为次级、可疑、损失类的资产;虽未分类为次级、可疑、损失类,但符合《商业银行金融资产风险分类办法》定义的重组资产;其他已发生信用减值的资产等等。

第十一条规定,金融资产管理公司应对拟收购的不良资产进行独立、客观、充分的尽职调查,确保资产权属真实有效且符合本办法可收购资产范围的要求,形成真实、全面反映资产价值和风险的结论。尽职调查应严格落实“双人原则”,并视情况聘请法律、评估、审计等中介机构协助开展工作,但不得将可行性研究、抵质押物现场核查等尽职调查的实质性职责交由第三方机构承担。

金融监管总局有关司局负责人指出,《办法》有序拓宽金融资产管理公司可收购的金融不良资产范围,允许其收购金融机构所持有的重组资产、其他已发生信用减值的资产等,助力金融机构盘活存量,释放更多信贷资源投入到国家政策方针重点支持领域。同时,为引导金融资产管理公司进一步支持服务实体经济发展,《办法》明确界定非金融机构不良资产收购标准,鼓励金融资产管理公司切实发挥金融救助和逆周期调节功能作用。

《办法》规范了业务流程。细化不良资产收购、管理、处置全流程的操作规范,明确尽职调查、处置定价、处置公告等关键环节的监管要求,推动金融资产管理公司强化管理、规范运作,兼顾资产价值、经济价值和社会价值综合平衡。

第二十六条规定,金融资产管理公司对债权类资产进行追偿的,可采取直接催收、诉讼(仲裁)追偿、破产清偿等方式。

第二十七条规定,金融资产管理公司对债权进行重组的,可采取以物抵债、修改债务条款、资产置换等方式或其组合。

《办法》强化风险防控。要求金融资产管理公司建立健全审批决策机制,加强对不良资产收购、管理、处置各流程环节的内部风控和监督制约,切实防范道德风险。

第三十九条规定,金融资产管理公司对拟处置不良资产进行评估应坚持“评处分离”原则,保证资产评估和资产处置环节相互独立,根据不同形态资产的特点采用科学合理的估值方法,确定资产价值。

以债权转股权、出售股权资产或出售不动产的方式处置资产时,除上市公司可流通股权外,原则上由外部独立评估机构对资产进行评估,对于评估工作受到严重限制、无法履行现场调查程序、无法取得评估必备资料的资产,采取公开方式交易的,应充分利用市场机制发掘资产的公允价值。

金融资产管理公司不得以外部评估或咨询结果代替自身进行的调查、取证和分析工作,对外部机构提供的评估或咨询报告应进行独立分析和判断。

《办法》还要求提高综合化服务水平。规定金融资产管理公司可结合自身资源禀赋和比较竞争优势,开展围绕不良资产相关的咨询顾问、受托处置等轻资产业务,综合运用多种手段助力金融和实体经济风险出清,服务经济高质量发展。

第五十条规定,金融资产管理公司可充分发挥不良资产处置经验、数据和人力资源优势,提供金融风险化解、中小金融机构改革重组、企业破产重整等专业咨询服务。

金融监管总局有关司局负责人表示,当前,我国不良资产市场对咨询顾问、受托处置等服务存在需求,为充分发挥金融资产管理公司在专业知识、人才队伍、处置经验等方面的比较竞争优势,《办法》规定金融资产管理公司可结合自身资源禀赋,开展围绕不良资产主业的咨询顾问、受托处置等轻资产、高附加值业务,综合运用多种手段助力金融和实体经济风险出清,提高化解处置金融风险的质效。

(责任编辑:热点)

-

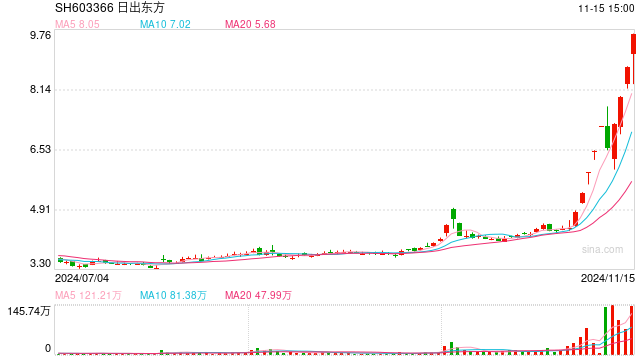

日出东方收购标的净利率0.3%关联方股东负债率95% 重营销轻研发"四季沐歌"投诉频发

专题:新浪财经上市公司研究院炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!出品:新浪财经上市公司研究院作者:昊11月13日,日出东方发布公告称,以现金方式收购连云港仲米贸易有...[详细]

专题:新浪财经上市公司研究院炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!出品:新浪财经上市公司研究院作者:昊11月13日,日出东方发布公告称,以现金方式收购连云港仲米贸易有...[详细]

-

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

-

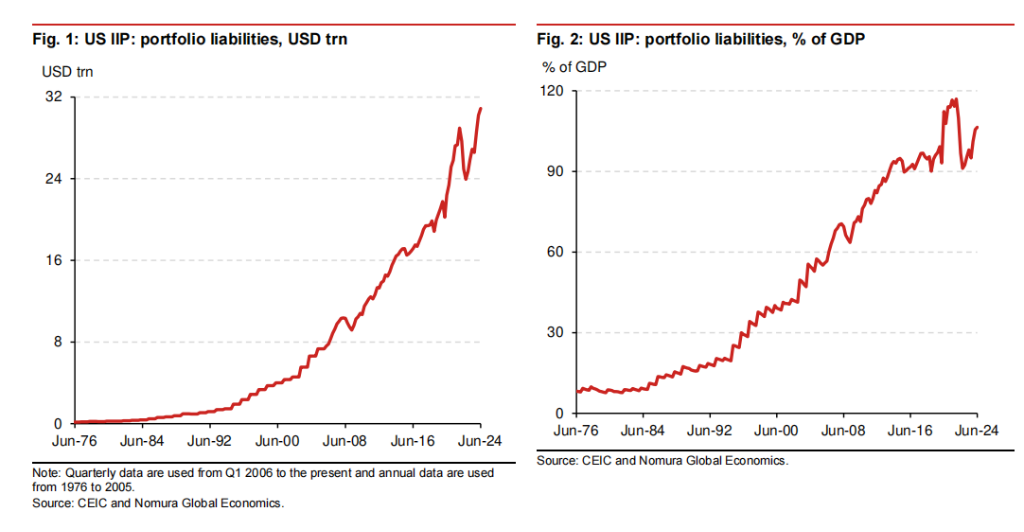

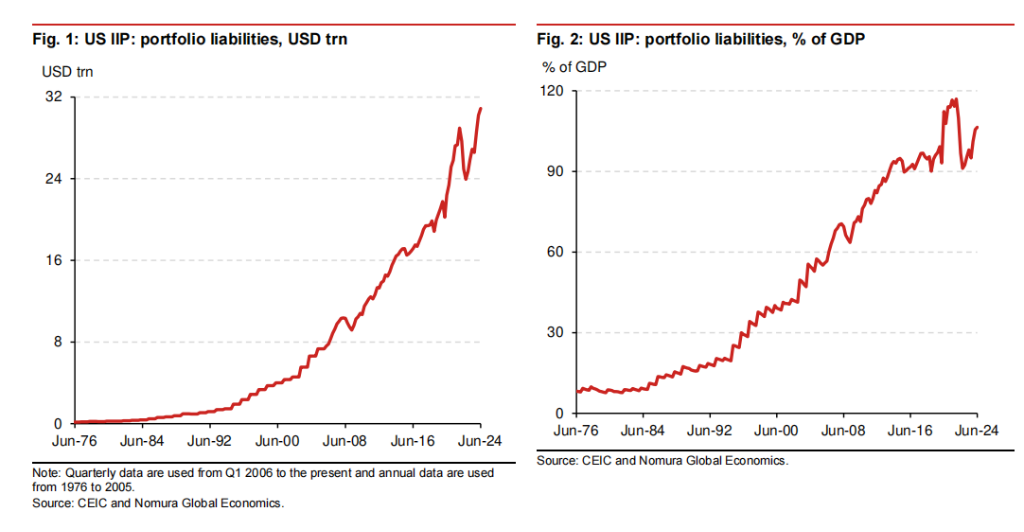

“川普2.0”会摧毁美元霸权吗?野村:美债收益率上升的风险远大于美元大幅贬值

来源:华尔街见闻野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。“...[详细]

来源:华尔街见闻野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。“...[详细]

-

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

-

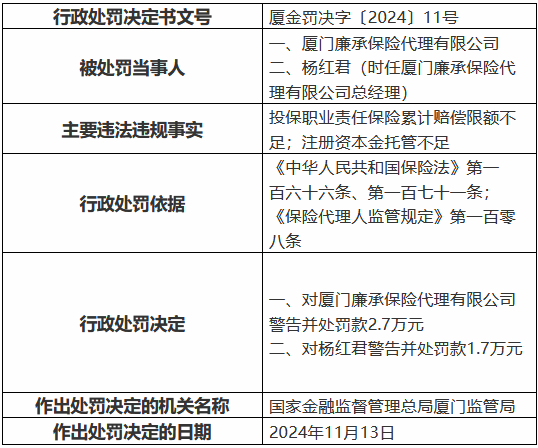

厦门廉承保险代理公司被罚2.7万元:投保职业责任保险累计赔偿限额不足 注册资本金托管不足

11月15日金融一线消息,国家金融监督管理总局厦门监管局行政处罚信息公开表显示,厦门廉承保险代理有限公司因投保职业责任保险累计赔偿限额不足;注册资本金托管不足,受到警告并被罚款2.7万元。杨红君时任厦...[详细]

11月15日金融一线消息,国家金融监督管理总局厦门监管局行政处罚信息公开表显示,厦门廉承保险代理有限公司因投保职业责任保险累计赔偿限额不足;注册资本金托管不足,受到警告并被罚款2.7万元。杨红君时任厦...[详细]

-

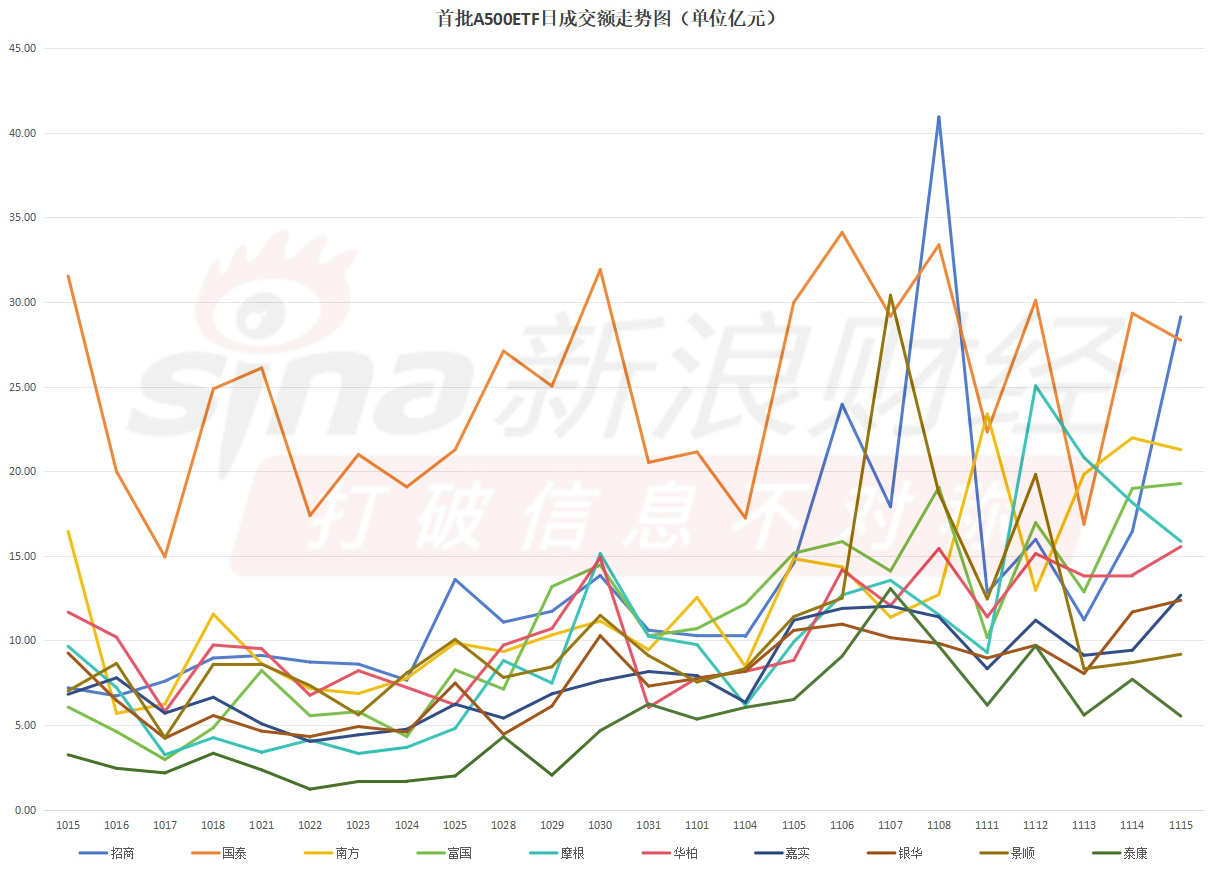

首批A500ETF流动性变天!244亿规模的国泰基金A500ETF,流动性却被123亿的招商基金A500ETF超越(附走势图)

11月15日,首批A500ETF上市一个月,流动性变天了!从10月15日上市,到11月6日,很长一段时间,都是国泰A500ETF流动性遥遥领先,但是随后招商A500ETF崛起了,成交额超过了国泰A50...[详细]

11月15日,首批A500ETF上市一个月,流动性变天了!从10月15日上市,到11月6日,很长一段时间,都是国泰A500ETF流动性遥遥领先,但是随后招商A500ETF崛起了,成交额超过了国泰A50...[详细]

-

“川普2.0”会摧毁美元霸权吗?野村:美债收益率上升的风险远大于美元大幅贬值

来源:华尔街见闻野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。“...[详细]

来源:华尔街见闻野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。“...[详细]

-

来源:懂酒谛作者︱尚可在移动互联网时代,打开手机,一键下单,想要购买一件商品简直不要太简单,分分钟就能搞定。不过,不得不说,在进入5G时代之后,网购已经成为很多人的一种生活习惯,有些网购上瘾者看到低价...[详细]

来源:懂酒谛作者︱尚可在移动互联网时代,打开手机,一键下单,想要购买一件商品简直不要太简单,分分钟就能搞定。不过,不得不说,在进入5G时代之后,网购已经成为很多人的一种生活习惯,有些网购上瘾者看到低价...[详细]

-

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

四川长虹在资本市场的起伏,堪称中国经济转型的最鲜活样本。1998年1月,四川长虹市值超过650亿,以电视巨头的身份成为A股市值最高的上市公司,当年排名第二的平安银行,市值不过350亿,还不到长虹的六成...[详细]

-

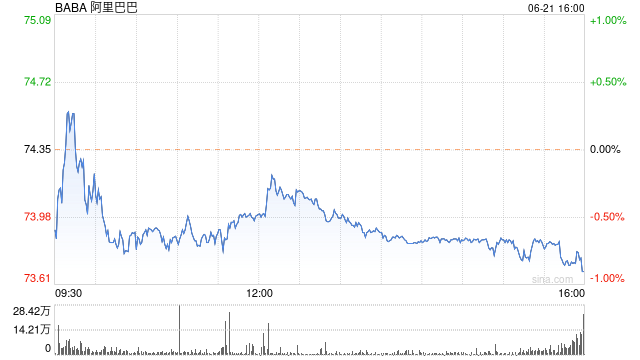

阿里Q2财报:本地生活集团收入177.25亿元,同比增长14%

新浪科技讯 11月15日晚间消息,阿里巴巴控股集团公布2025财年第二季度业绩。季度内,本地生活集团继续保持高质量增长:受饿了么和高德订单增长所驱动,本地生活集团同比收入增长14%至177.25亿元;...[详细]

新浪科技讯 11月15日晚间消息,阿里巴巴控股集团公布2025财年第二季度业绩。季度内,本地生活集团继续保持高质量增长:受饿了么和高德订单增长所驱动,本地生活集团同比收入增长14%至177.25亿元;...[详细]

全国银行间同业拆借中心发布CFETS银行间普惠金融债券指数

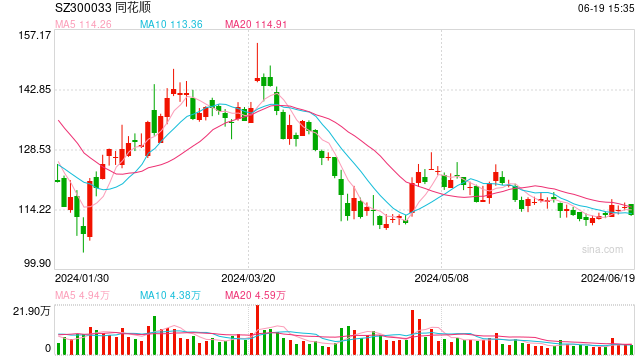

全国银行间同业拆借中心发布CFETS银行间普惠金融债券指数 独家|同花顺被调查“疑云”:监管处罚是针对几年前的不合规行为

独家|同花顺被调查“疑云”:监管处罚是针对几年前的不合规行为 雾芯科技第三季度营收7.6亿元 经调净利润2.6亿元

雾芯科技第三季度营收7.6亿元 经调净利润2.6亿元 阿里国际数字商业集团Q2营收316.72亿元 同比增长29%

阿里国际数字商业集团Q2营收316.72亿元 同比增长29% 中东地区首笔!中国银行协助财政部在沙特成功发行20亿美元主权债券

中东地区首笔!中国银行协助财政部在沙特成功发行20亿美元主权债券